半年报论剑,宇宙第一行牛过三个创业板,周期板块全面复苏

2017-09-05 14:43

阅读:2104截至2017年8月31日24时,沪深两市3342家上市公司陆续完成了半年报的披露。总体来看,2017上半年所有A股公司合计实现营业收入18.13万亿元,同比增长21.9%;合计归属母公司股东净利润1.79万亿元,同比增幅17.36%。

一、上海主板扛起A股大半利润,创业板增长垫底

1.蓝筹云集的上海主板扛起A股大半利润

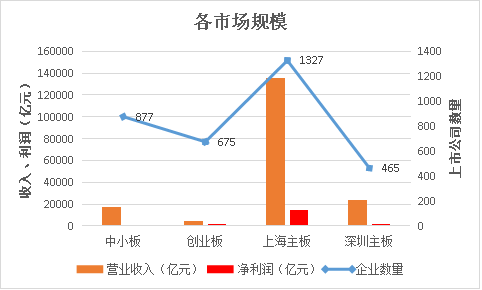

当前各板块,上海主板上市企业数量最多,创业板最少;上海主板市场营业收入与净利润规模均是最大的,其营业收入是中小板的8倍,是创业板的29.07倍,是深圳主板的5.69倍;净利润是中小板的11.05倍,是创业板的31.14倍,是深圳主板的8.19倍;可见,收益质量上,上海主板市场好于创业板,创业板好于中小板,深圳主板收益质量最差。

数据来源:Choice数据库,牛牛金融研究中心整理

2.创业板盈利增长垫底

今年上半年,创业板几大龙头股均爆出业绩不达预期,利润大幅下滑,拖累创业板股指一路下滑。

从今年半年报统计来看,营业收入增长方面,创业板同比增长最高,上海主板同比增长最低;而净利润增长方面,深圳主板同比增长最高,创业板同比增长最低。

数据来源:Choice数据库,牛牛金融研究中心整理

3.深圳主板具有最高的净资产收益率

将各市场上市公司的加权净资产收益率进行算术平均发现,市场整体加权净资产收益率为4.09%,深圳主和创业板分别为4.98%、4.28%,高于均值;上海主板市场相对较低,为3.84%。

数据来源:Choice数据库,牛牛金融研究中心整理

二、大金融最赚钱,周期行业增长快

1.七成资产归属大金融

申万三级行业资产规模前20强均在6000亿以上,其中,排名前四的银行、保险、房地产开发、证券资产规模均在5万亿级别以上,银行、保险、证券组成的大金融板块,资产规模达160万亿。

资产规模20强行业

数据来源:Choice数据库,牛牛金融研究中心整理

所有上市公司的资产规模总和为212万亿,一级行业方面,银行、非银金融、房地产属于资产规模最大的三大行业,160万亿资产规模的大金融板块,占上市公司总资产的75%以上,是第一产业农林牧渔资产规模的300多倍。

数据来源:Choice数据库,牛牛金融研究中心整理

2.大金融和两桶油是揽收大户

申万三级行业营收规模前20强均在2000亿以上,其中,排名前四的银行、石油加工、保险、石油开采营收规模均在9000亿级别以上。

营收规模20强行业

数据来源:Choice数据库,牛牛金融研究中心整理

所有上市公司的营收规模总和为18万亿,一级行业方面,银行、建筑装饰、化工、采掘、非银金融、汽车属于营收规模最大的五大行业,规模均在“万亿”以上,大金融和两桶油是当之无愧的揽收大户。

数据来源:Choice数据库,牛牛金融研究中心整理

3.大金融瓜分了实体产业一半利润

申万三级行业净利润规模前20强,除了化学制剂为98.74亿元,其余均在100亿以上,银行的净利润是唯一一个在千亿级别的三级行业,而且其规模是排名第二的保险业的10倍还多。

净利润规模20强行业

数据来源:Choice数据库,牛牛金融研究中心整理

所有上市公司的净利润规模总和约为1.8万亿,一级行业方面,银行、非银金融的净利润规模均在“千亿”以上,大金融的净利润总和在9000亿以上,占整个上市公司净利润的50%以上。金融的利润本质上来自于实体企业,可见,大金融瓜分了实体产业一半利润。

数据来源:Choice数据库,牛牛金融研究中心整理

4.传媒行业股东回报率最高,钢铁行业表现不俗

所有上市公司的加权净资产收益率算术平均值为4.09%,申万三级行业净资产收益率前20强均在6%以上,其中,平面媒体的ROE最高,为81.61%,锂、其他基础建设、其他休闲服务、普钢等三级行业的ROE均高于10%。

净资产收益率20强

数据来源:Choice数据库,牛牛金融研究中心整理

一级行业方面,传媒、银行、钢铁属于盈利最强的三大行业,ROE分别为17.56%、9.74%、8.6%,此外轻工制造、医药生物的ROE也均在5个点以上。盈利能力较弱的行业是商业贸易、食品饮料、综合等行业,ROE均低于1%。

数据来源:Choice数据库,牛牛金融研究中心整理

5.生物制品毛利率最高,钢铁毛利率垫底

剔除银行、保险,所有上市公司的销售毛利率算术平均值为30.29%,申万三级行业销售毛利率前20强均在40%以上,其中,生物制品的销售毛利率最高,为66.77%,生物制品、白酒、女装、化学制剂、酒店、移动互联网、中药等三级行业的销售毛利率均高于55%。

毛利率20强

数据来源:Choice数据库,牛牛金融研究中心整理

一级行业方面,医药生物、休闲服务、食品饮料属于盈利最强的三大行业,销售毛利率分别为50.41%、42.26%、41.33%,此外计算机、传媒的销售毛利率也均在40个点以上。钢铁属于销售毛利率最低的行业,仅为11.77%。

数据来源:Choice数据库,牛牛金融研究中心整理

6.黄酒、文娱用品、仪器仪表等行业资产负债率低于20%

剔除银行、保险,申万三级行业长期偿债能力前20强的资产负债率均低于30%,其中,黄酒的资产负债率最低,为13.68%,黄酒、文娱用品、仪器仪表等三级行业的资产负债率均低于20%。

资产负债率20强

数据来源:Choice数据库,牛牛金融研究中心整理

一级行业方面,医药生物、休闲服务、食品饮料属于盈利最强的三大行业,销售毛利率分别为50.41%、42.26%、41.33%,此外计算机、传媒的销售毛利率也均在40个点以上。钢铁属于销售毛利率最低的行业,仅为11.77%。

数据来源:Choice数据库,牛牛金融研究中心整理

7.TMT行业短期偿债能力强

剔除银行、保险,申万三级行业短期偿债能力前20强的流动比率均大于4、速动比率均大于3,其中,文娱用品、集成电路、其他种植业的短期偿债能力最强,流动比率、速动比率均位于前三,均在6以上。

流动比率、速动比率20强

数据来源:Choice数据库,牛牛金融研究中心整理

所有上市公司的流动比率算术平均值为2.76、速动比率算术平均值为2.23,一级行业方面,非银金融、计算机、电子、医药生物属于短期偿债能力最强的四大行业,流动比率分别为4.46、4.07、3.49、3.49,TMT行业(科技、媒体和通信)的短期偿债能力指标均较高;钢铁、房地产的速动比率最低,均低于1。

数据来源:Choice数据库,牛牛金融研究中心整理

8.贸易百货资产周转快,大金融资产周转最慢

申万三级行业总资产周转率前20强,其周转率均不低于0.5次,其中,贸易的资产周转率最高,为0.84次,超市、肉制品、铜等三级行业的资产周转率均高于0.8次。

总资产周转率20强

数据来源:Choice数据库,牛牛金融研究中心整理

所有上市公司的总资产周转率算术平均值为0.3,一级行业方面,商业贸易、钢铁、家用电器属于营运能力最强的三大行业,总资产周转率分别为0.59、0.48、0.41,银行、非银金融、房地产的资产周转率属于最低行列,均不高于0.1。

数据来源:Choice数据库,牛牛金融研究中心整理

9.周期行业营收大增长,银行业成唯一营收负增长行业

申万三级行业营收同比增长20强,其同比增长率均不低于60%,其中,航运、内燃机营收同比增长均超过2倍,此外,海洋捕捞、稀土、工程机械、女装、其他互联网服务、地面兵装等三级行业的营收同比增长均超过100%。

营收增长20强

数据来源:Choice数据库,牛牛金融研究中心整理

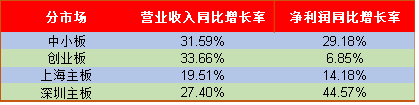

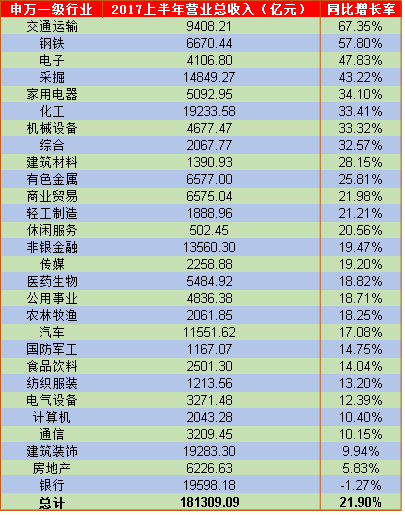

所有上市公司的营收同比增长率为21.9%,一级行业方面,交通运输、钢铁、电子、采掘属于以营收同比增长衡量的成长能力最强的四大行业,营收同比增长均超过40%;周期行业中的钢铁、采掘、化工等营收均大幅增长。银行是唯一一个营收同比下降的行业,同比下降1.27%。此外,建筑装饰、房地产的营收增长也比较低,均低于10%。

数据来源:Choice数据库,牛牛金融研究中心整理

10.周期行业霸屏盈利增长20强

申万三级行业净利润同比增长20强,其同比增长率均不低于140%,其中,内燃机、其他纤维净利润同比增长均超过20倍,此外,显示器件、普钢、非金属新材料、钨、聚氨酯、其他化学原料、水泥制造等三级行业的净利润同比增长均超过300%。净利润同比增长前20强中,钢铁、煤炭、水泥、化工、金属等周期行业居多。

净利润同比增长20强

数据来源:Choice数据库,牛牛金融研究中心整理

所有上市公司的净利润同比增长率为17.36%,一级行业方面,钢铁、采掘、国防军工为以净利润同比增长衡量的成长能力最强的三大行业,净利润同比增长均超过150%,公用事业净利润同比下降最多,同比下降35.49%。此外,农林牧渔、计算机的净利润也出现了负增长。

数据来源:Choice数据库,牛牛金融研究中心整理

11.各行业老大排行,家电行业易主

各一级行业净利润最大的上市公司,净利润规模均在10亿级别以上,其中银行业中的工商银行的净利润规模最大,为1536亿元;最小的净利润规模为商业贸易中的小商品城,其净利润为10.22亿元。

各一级行业净利润最大的上市公司

三、上市公司业绩改善多,银行是赚钱大户

1.资产规模20强多数是银行

就公司来说,资产规模最大的依然是工商银行,“工、建、农、中、交”五大行的资产规模占据榜单前五,资产规模20强中仅有4家属于非银企业,其余16家均属银行。

资产规模20强公司

数据来源:Choice数据库,牛牛金融研究中心整理

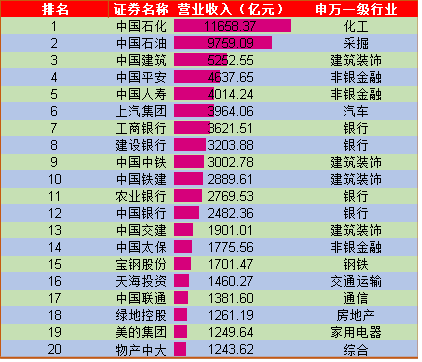

2.“两桶油”是营收巨无霸

银行由于负债规模大,因此资产规模排名靠前。而营收规模最大的是中国石化,是唯一一家营收规模超万亿元的上市公司,营收规模20强涉及多个行业,其中银行、建筑装饰均占有4席。

“两桶油”的营收规模21417.46亿元,最多相当于11个申万1级行业之和(休闲服务、国防军工、纺织服装、建筑材料、轻工制造、计算机、农林牧渔、综合、传媒、食品饮料、通信)。

营收规模20强公司

数据来源:Choice数据库,牛牛金融研究中心整理

3.盈利“亿元”级别以上的上市公司家数大幅增加,四成以上“披星戴帽”公司实现盈利

净利润在1亿规模以上的有1309家,2016年同期是1081家,同比增加21.09%。其中,净利润在100亿规模以上的有23家;净利润在50亿-100亿规模的有24家;净利润在10亿-50亿规模的有143家;净利润在1亿-10亿规模的有1119家;同比增加最多的是10至50亿净利润规模的公司家数,同比增加34.91%。

72家“披星戴帽”上市公司(ST、*ST类股票),实现盈利的有32家,占比44.44%。

数据来源:Choice数据库,牛牛金融研究中心整理

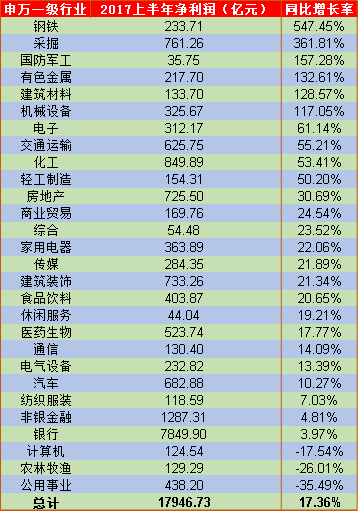

4.四大行盈利相当于21个行业之和;盈利规模20强,大金融霸屏

整个银行业净利润规模为7849.9亿元,约占所有行业的净利润总和(17946.73亿元)的半壁江山,其中“工、建、中、农”四大行的净利润之和为5119.15亿元,占银行总利润之比为65.21%,占所有行业总利润的28.52%,最多相当于21个申万1级行业之和。

净利润最大的是工商银行,其净利润是创业板的3倍多。净利润的前四强“工、建、中、农”四大行,净利润规模均在“千亿”级以上,净利润规模20强中,银行占有12席,非银金融占有2席,整个大金融行业占有14席。

盈利规模20强公司

数据来源:Choice数据库,牛牛金融研究中心整理

5.亏损规模同比有所改善

两市亏损企业家数为332家,占比9.93%;亏损1亿元以上60家,占亏损企业的18.07%。

石化油服是亏损之王,上半年亏损22.85亿元,亏损企业前20名企业涉及多个行业,亏损均在2亿元以上。但是,与往年同期相比,没有亏损上百亿的公司,总体亏损规模同比有所改善。

亏损规模前20

数据来源:Choice数据库,牛牛金融研究中心整理

6.近两成公司盈利翻倍

2017年上半年净利润翻倍的公司共有646家,占上市公司总数的19.33%,其中,净利润同比翻10倍的有79家;净利润同比增长50%至100%的有363家,同比增长20%以上的共有1625家,占上市公司总数的48.62%。

数据来源:Choice数据库,牛牛金融研究中心整理

7.五家公司盈利增幅超100倍

盘江股份、坚瑞沃能、西水股份、江西长运、同力水泥净利润增长均超过100倍,其中盘江股份净利润增长位居榜首,增长5767.66倍。盈利增幅20强的上市公司,净利润同比增长均超过30倍。

盈利增幅20强

数据来源:Choice数据库,牛牛金融研究中心整理

8.约两成公司盈利减少20%以上

2017年上半年净利润同比减少1倍以上的公司共有152家,占上市公司总数的4.55%,其中,净利润同比减少10倍的有20家;净利润同比减少50%至100%的有181家,同比减少20%以上的共有658家,占上市公司总数的19.69%。

数据来源:Choice数据库,牛牛金融研究中心整理

9.三家公司盈利降幅超100倍

中房地产、创兴资源、易成新能净利润减少均超过100倍,其中中房地产净利润减少幅度位居榜首,减少163.37倍。盈利降幅前20的上市公司,净利润同比减少均超过10倍。

盈利降幅前20

数据来源:Choice数据库,牛牛金融研究中心整理

0条评论

-

您不能发表评论,可能是以下原因

登录后才能评论

IPO新闻

更多- 广州金域医学检验集团股份有限公司(603882)IPO网上路演精华 2017-08-28 13:27

- 威海光威复合材料股份有限公司(300699)IPO网上路演精华 2017-08-22 21:08

- 安徽中环环保科技股份有限公司(300692)成功挂牌上市 2017-08-21 18:02

- 安徽中环环保科技股份有限公司(300692)IPO网上路演精华 2017-08-08 18:21

- 山东双一科技股份有限公司(300690)成功挂牌上市 2017-08-08 16:29